Ennyit kereshetsz ma lakás bérbeadással

2013 07 16. 08:30 Bank

Gondolatébresztő helyett: Az ingatlan piac nagyon nehéz éveken van túl, így napjainkban nem túl népszerű, ugyanakkor egyes befektetési bölcseletek szerint „akkor érdemes vásárolni, amikor az adott befektetés senkinek sem szimpatikus”.

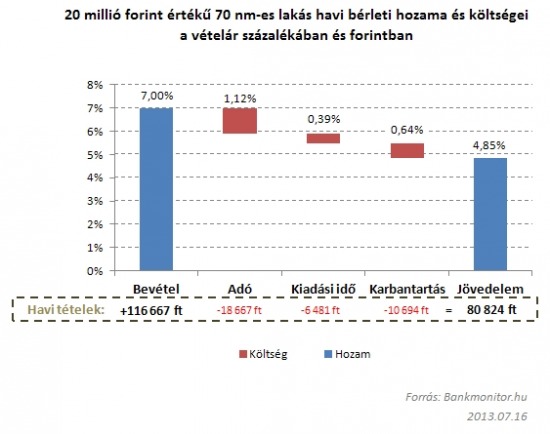

A Duna House Holding adatai alapján bruttó 7-10%-os hozamra számíthat az aki, befektetési céllal vásárolt ingatlanát kiadja (interjúnk Rutai Gáborral a Duna House elemzési vezetőjével). Ez alapján kiszámoltuk, hogy mekkora nettó hozamra számíthat az, aki 20 millió forint értékben választ befektetési célú lakást.

A 20 millió forint értékű ingatlan 7%-os éves hozam szerint havi szinten 117 ezer forint bruttó hozamot termel. Ebből kell levonni az adót és a költségeket a nettó hozam kiszámításához.

Az ingatlan bérbeadás adóköteles tevékenység, így mindenképpen le kell vonni az adóterhet a nettó hozam számolásához. Két adónem érinti az ingatlan bérbeadást: 16% személyi jövedelemadót (SZJA) kell fizetni a bevétel után, illetve 14% egészségügyi hozzájárulást (EHO). Utóbbit számításunkban nem vettük figyelembe, hiszen az EHO éves maximuma 450 ezer forint, ami összes tevékenységünk (pl. bér és tőkejövedelmek után megfizetett EHO) értendő, így az ingatlan bérbeadás után nem kell fizetni, ha a maximum értéket már korábban elértük. Jelen esetben az SZJA adóteher havi 19 ezer forint lesz, vagyis az ingatlan vételárának 1,12%-a éves szinten.

Az adó mellett fontos figyelembe venni a rendszeres karbantartás és felújítás költségeit és a ki nem adott időszakokban elmulasztott bérleti díj elmaradást is. A felújításokra éves szinten összesen 128 ezer forintot számoltunk, ami a teljes ingatlan vételárának 0,64%-a. A ki nem használt időszakra becslésünk szerint 3 évente 2 hónapot érdemes kalkulálni, így ez költségként vezethető be: éves szinten ez 78 ezer forint és a vételár 0,4%-a lesz. (Mind a felújítások költsége, mind a kiadatlanság miatt elmaradó bevétel tényleges mértéke jelentős szórást mutat, nagyban függ a tulajdonos rátermettségétől, hogyan képes szerződni, hogyan méri fel a bérlői magatartásban rejlő kockázatot. Írásunkban említett értékek rögtönzött felmérésünkből származó tapasztalati arányok.)

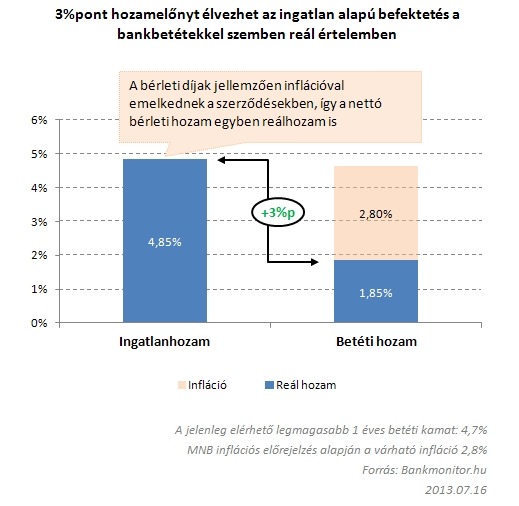

Az így elérhető éves hozam az adó és a karbantartási költségek után tehát 4,85% lesz. A bérleti díjak szinte minden esetben az inflációval nőnek, így a 4,85% reálhozamnak tekinthető. Összehasonlítva a bankbetéti reálhozamokkal az ingatlan bérleti hozam kiemelkedően magas: 3%pontos hozamtöbbletet ajánl, ha bankbetét helyett az ingatlant választjuk befektetésként. A jelenlegi legmagasabb bankbetéti kamatok 4,7%-ot ajánlanak. Ezt inflációval csökkentve (MNB előrejelzést használva) az elérhető reálhozam bankbetétben jelenleg 1,85%.

Pozitív várakozások a nemzetközi adatok alapján

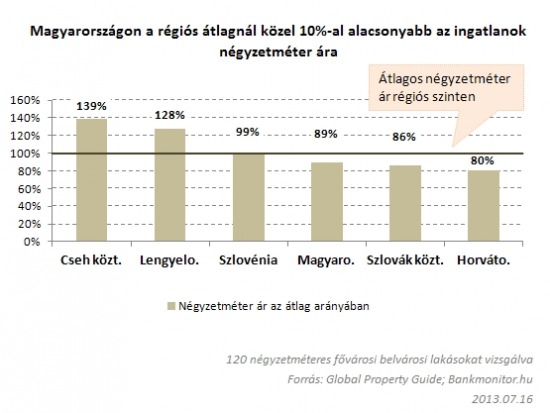

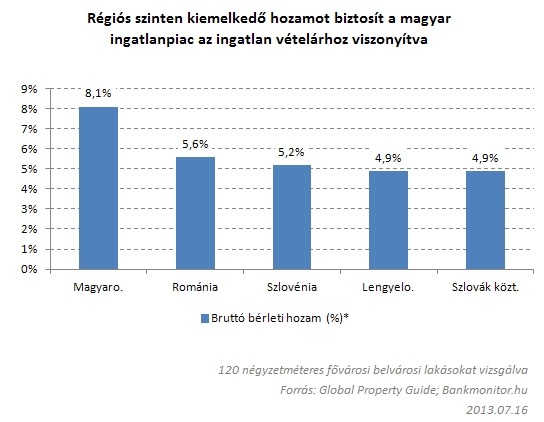

A bérleti hozam két fő tényezőtől függ: a négyzetméterre vetített vételártól és az elkérhető bérleti díjtól. Magyarország ezek alapján kiemelkedő lehetőségeket biztosít régiós szinten.

A négyzetméter árak egy fővárosi belvárosi 120 négyzetméteres ingatlan esetén, Budapesten jó 10%ponttal a régiós átlag alatt vannak. Csehországban, Lengyelországban és Szlovéniában is jelentősen magasabbak az ingatlanárak, mint hazánkban. Szlovákiában és Horvátországban kis mértékben olcsóbbak az ingatlanárak négyzetméter alapon.

Összességében bérleti hozam szinten a Global Property Guide alapján, szintén a fenti 120 négyzetméteres ingatlanra vetítve Magyarország kiemelkedő 2,5%pontos többletet kínál a második helyezett Románia előtt. A hazánkban régiós szinten is alacsony ingatlanárak mellett ez nem csak rövid távon jelent nagy jövedelmezőséget, de hosszú távon is pozitív kilátásokat mutathat, hiszen az ingatlan befektetés teljes hozamát jelentősen növelheti az ingatlanár növekedése.

Az ingatlanbefektetés: többlet hozamnak többlet kockázat az ára

Bár Magyarországon kifejezetten pozitív képet láthatunk, nem szabad figyelmen kívül hagyni, hogy az ingatlanbefektetés tőkekockázattal jár. A 2008-as világgazdasági válság hatására például régiós szinten sem volt ritka, hogy egy-egy lakás értéke 20-30%-kal csökkent. Az ingatlanárak változását jelentős mértékben meghatározza a gazdaság növekedési helyzete. Egy kiújuló erőteljesen recessziós környezet a jelenlegi alacsony árak mellett is magában hordozhatja az ingatlanárak csökkenését, vagy tartós stagnálását.

Az ingatlan befektetés a tőkekockázat mellett rendkívül illikvid. Ezért hatványozottan igaz, hogy olyan pénzt érdemes ingatlanba fektetni, amire nem lesz szükség a közeljövőben. Rossz esetben ugyanis könnyen előfordulhat, hogy az ingatlanba fektetett pénzhez fél év alatt sem fér hozzá a befektető, így vészesetben nem lehet felszabadítani az összeget. Sőt az optimális értékesítés, ingatlan eladás eleve azt feltételezi, hogy nem időnyomás alatt cselekszünk…

Amivel nem számoltunk

Fentiekben bemutatott számításaink nem tartalmazzák az ingatlan megszerzéséhez kapcsolódó illetéket. Az illeték, mint egyszeri költségelem, az ingatlan befektetés teljes megtérülését befolyásolja, minél hosszabb a tartási periódus, annál alacsonyabb az éves hozamra gyakorolt hatása. Ismételten jeleznénk továbbá, hogy az EHO hatásával sem számoltunk. Ez minden esetben a befektetést végrehajtó személy egyéb EHO alá eső jövedelemforrásaival is összefügg, így mindenki esetében más és más lesz.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.