Az előzetes várakozásoknak megfelelően a Monetáris Tanács 3.2%-ra mérsékelte az irányadó kamatlábat. A jegybanki alapkamat augusztus óta hónapról hónapra 20 bázisponttal csökken. A kamatcsökkentést támogatta az októberi kiugróan alacsony inflációs adat, valamint a forint árfolyama sem gördített akadályt a kamatvágási ciklus folytatása elé. Mindez a lakáshitelek piacán azzal a következménnyel jár, hogy a kamattámogatott lakáshitelek körül egyre inkább elfogy a levegő, vezető helyüket a legjobb ajánlatok között a piaci kamatozású társaik veszik át. Ennek oka, hogy a támogatott hitelek kamata a támogatási időszak alatt nem csökkenhet 6% alá, szemben a piaci kamatozású hitelekkel, ahol nincs ilyen megkötés.

Az előzetes várakozásoknak megfelelően a Monetáris Tanács 3.2%-ra mérsékelte az irányadó kamatlábat. A jegybanki alapkamat augusztus óta hónapról hónapra 20 bázisponttal csökken. A kamatcsökkentést támogatta az októberi kiugróan alacsony inflációs adat, valamint a forint árfolyama sem gördített akadályt a kamatvágási ciklus folytatása elé. Mindez a lakáshitelek piacán azzal a következménnyel jár, hogy a kamattámogatott lakáshitelek körül egyre inkább elfogy a levegő, vezető helyüket a legjobb ajánlatok között a piaci kamatozású társaik veszik át. Ennek oka, hogy a támogatott hitelek kamata a támogatási időszak alatt nem csökkenhet 6% alá, szemben a piaci kamatozású hitelekkel, ahol nincs ilyen megkötés.

Sorozatban 16. alkalommal is a kamatcsökkentés mellett szavazók kerültek többségbe az MNB mai kamatdöntő ülésen. Így holnaptól 3.2%-ra módosul az irányadó alapkamat. Matolcsy György korábbi, az amerikai CNBC televíziós csatornának adott nyilatkozatának megfelelően a jelenlegi inflációs trend kellő mozgásteret biztosít az alapkamat csökkentésére. Az elmúlt hónapban ugyanis rekord alacsony szintre, 0,9%-ra csökkent pénzromlási ütem. Így nem elképzelhetetlen, hogy karácsonyi ajándékként egy díszkötésbe csomagolt 3%-os alapkamatot is találhatunk majd a fa alatt. Természetesen fontos kiemelni, hogy a pénzügyi rezsicsökkentés sem tarthat örökké, tehát jövőre a jelenlegi szintnél várhatóan magasabb inflációval fogunk szembesülni, ami akár a kamatcsökkentési ciklus végére is pontot tehet.

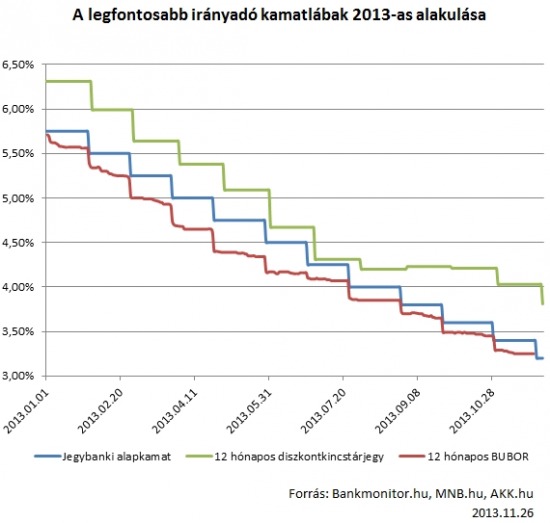

Jól látszik, hogy a 3 kamat nagyságrendileg együtt mozog, eltekintve a 12 hónapos diszkontkincstárjegy szeptember és október közötti oldalazásától. Ezt valószínűleg a november elején a kormány által meghirdetett, de kevés részletet tartalmazó újabb adósmentő program bejelentése okozhatta. A BUBOR étékek alulról, míg a diszkontkincstárjegy (DKJ) kamatok felülről közelítik a jegybanki alapkamatot.

Hogyan érinti mindez a lakáshiteleket?

Az 1 éves kamatperiódusú piaci kamatozású hitelek alapját rendszerint a 12 hónapos BUBOR (budapesti bankközi forint hitelkamatláb – a bankok egymás közötti ügyleteinek referencia kamata), míg az első 5 évben állami kamattámogatással rendelkező Otthonteremtő hitelek referenciakamatát a 12 hónapos diszkontkincstárjegy adja. Mivel leegyszerűsítve mindkét említett referenciakamat mozgása szorosan összefügg a jegybanki alapkamatéval, ezért az alapkamat csökkentése esetén mérséklődhet a havi törlesztőrészletünk, míg növekedése esetén megemelkedhet. Természetesen mindezt csak időbeni csúszással érzékeljük, hiszen a kamatperióduson belül nem változik a törlesztőrészletünk.

A támogatott hitel mindig olcsóbb?

Az alapkamat csökkenésével párhuzamosan tehát mind a piaci, mind a támogatott konstrukciók egyre olcsóbbá válnak. Ma már nem ritka, ha egy bank piaci kamatozású hitele legjobb ügyfélminősítés vagy átmeneti akciók révén kedvezőbb kondíciókkal rendelkezik, mint ugyanezen bank állami kamattámogatásban részesülő társa. Józan paraszti ésszel azt gondolhatnánk, hogy egy támogatott hitel mindig kedvezőbb lesz, azonban korántsem ez a helyzet. Ugyanis az Otthonteremtési hitelek esetén a támogatási időszak alatt a kamat 6% alá nem csökkenhet, de hitelcéltól és gyermekszámtól függően már most beleütközünk ebbe az alsó korlátba. Így lehet akár 1% is az alapkamat, a jelenlegi szabályozás ételmében akkor is 6%-ot kell minimum megfizetnünk! Ez a megkötés viszont nem vonatkozik a piaci kamatozású termékekre, így azok rövid időn belül teljesen kiszoríthatják a támogatott hiteleket. További alapkamat csökkentés pedig életképtelenné teheti az eddig is szigorúbb igénylési feltételű állami támogatásos jelzáloghiteleket.

Nézd meg kalkulátorunk segítségével, hogy számodra melyik bank ajánlata jelenti a legkedvezőbb lakáshitelt:

Hogyan lehetne versenyképessé tenni a támogatott hiteleket?

A legkézenfekvőbb megoldás a 6%-os határ szabályozó oldali mérséklése, míg egy szofisztikáltabb lehetőség a minimális kamatszintet jegybanki alapkamathoz, diszkontkincstárjegyhez vagy egy megfelelően kiválasztott referenciakamathoz kötni. Így a támogatott hitelek nem ütköznének egy mesterséges korlátba, bármilyen szinten is álljanak.

Alternatívaként a támogatási időszak hosszát lehetne kiterjeszteni a jelenlegi 5 évről 10-15 vagy akár 20 évre is. Így a támogatási időszak hossza részben védené az adóst egy esetleges nagyobb mértékű kamatemeléstől cserébe a 6%-os minimumkamatért.

Érdemes e kivárni a hitelfelvétellel?

A folyamatosan csökkenő kamatszintek a hitelfelvétel elhalasztására ösztönzik a hitelfelvevők egy részét. Másfelől Olvasóinktól több olyan kérdést is kaptunk, hogy mikor kerül bevezetésre a „félszocpol”? A félszocpol a lakásépítési támogatás (szocpol) kiterjesztése lenne, amit használt lakás vásárlásra is igénybe lehetne venni, mint többlet forrás vagy hitelfelvételhez szükséges önerő (a jelenlegi szabályozásról itt olvashatsz részletesen). Ez a lehetséges jövőbeli támogatás is a kivárásra játszók táborát növeli.

A fentiek ellenére azonban, akik már kiszemelték álmaik otthonát és semmiképp sem szeretnének tovább várni, nehogy véletlenül lemaradjanak róla, azoknak a következőt javasoljuk: válasszunk például egy 3 hónapos kamatperiódussal rendelkező lakáshitelt, amely így rövid időbeli késéssel leköveti a piac jelenleg kedvező irányú elmozdulásait. Természetesen ne feledkezzünk meg róla, hogy pénztárcánkon a negatív irányú változásokat is azonos átfutási idővel érzékelnénk. A változatlan törlesztőrészletet kedvelők számára jelent ideális megoldást a hosszabb kamatperiódus, így a pozitív és a negatív irányú változásoktól is „védett” időszak során jól tervezhető a családi költségvetés. Fordulónapon viszont mindkét irányban hevesebb elmozdulásokat tapasztalhatunk a törlesztőrészlet tekintetében, szemben a gyakrabban átárazódó konstrukciókkal.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.