Mit kaphatott, aki fizetéskönnyítést kért? A türelmi idő hatása

2013 11 21. 08:48 Bank

Az árfolyamgáton kívül egyéb fizetéskönnyítő programok is léteznek, amelyeket a bankok dolgoztak ki annak érdekében, hogy az adósok fizetési képességét helyreállítsák. Ezek egy része csak átmeneti jellegű, azaz pár hónapig, esetleg pár évig mérséklik a törlesztőrészeletet, azonban utána ismét az eredeti kerékvágásban folytatódik minden. Sőt! A könnyített időszak előtti törlesztés a program letelte után akár 30%-kal is emelkedhetett, ami előtt sokan értetlenül állnak és a bankok egyoldalú, az adósra kedvezőtlen szerződésmódosításnak tudják be. Ez azonban téves elképzelés!

Az árfolyamgáton kívül egyéb fizetéskönnyítő programok is léteznek, amelyeket a bankok dolgoztak ki annak érdekében, hogy az adósok fizetési képességét helyreállítsák. Ezek egy része csak átmeneti jellegű, azaz pár hónapig, esetleg pár évig mérséklik a törlesztőrészeletet, azonban utána ismét az eredeti kerékvágásban folytatódik minden. Sőt! A könnyített időszak előtti törlesztés a program letelte után akár 30%-kal is emelkedhetett, ami előtt sokan értetlenül állnak és a bankok egyoldalú, az adósra kedvezőtlen szerződésmódosításnak tudják be. Ez azonban téves elképzelés!

Türelmi idő

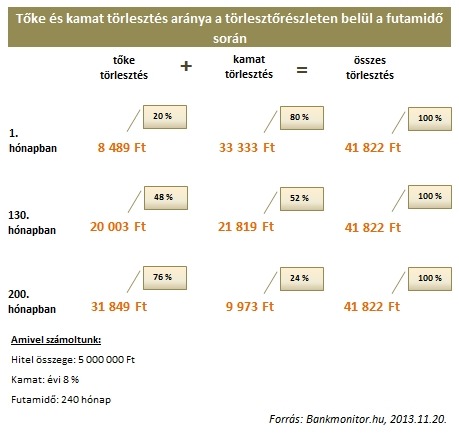

Sokszor hallhatjuk ezt a fogalmat, de nem feltétlen értjük, hogy mivel állunk szemben. A türelmi idő alatt azt az időszakot értjük, amíg nincs (vagy csak minimális) a tőketörlesztésünk. Azaz, ha felveszünk 5 millió forintot 5 év türelmi idővel, akkor az első öt évben csak kamatot (ha van kezelési költség, akkor azt is) fizetjük és a hatodik évtől kezdjük a tőketörlesztést. A türelmi időt alkalmazzák fizetéskönnyítés céljára is. Azaz átmeneti jelleggel szünetel a tőketörlesztés, ezáltal kevesebb a törlesztő részlet. Azonban a türelmi idő után mindenképpen meg fog emelkedni, hacsak időközben nem történt előtörlesztés vagy nem hosszabbítottunk a futamidőn. Hiszen ha van egy 10 éves futamidejű hitel, aminél például a harmadik évben türelmi időt iktatnak be 2 évre, akkor ezzel a 2 évvel kevesebb időnk maradt a fennálló tőke visszafizetésére.

Ez a megoldás azokban az esetekben mutat jelentős változást a törlesztőrészletben, ahol magas a törlesztőrészleten belül a tőke aránya, ez pedig a futamidő második felében következik be. Az első felében ugyanis javarészt kamatot fizetünk.

Életbiztosítással / lakástakarékkal kombinált hitelek

Ezeknél az eseteknél is jelentkezik a türelmi idő fogalma. Ha ilyen hitelünk van, az életbiztosítást/lakástakarékot (nevezzük megtakarításnak) abból a célból fizetjük, hogy amikor az lejár, a hitel tőkéjét egy összegben csökkentse. Tehát amíg a megtakarítást fizetjük, azalatt az idő alatt szintén nincs tőketörlesztés, vagy csak minimális. Akinek ilyen hitele van és az deviza alapú, egyrészt nem csökkent a tőkéje, másrészt mivel a tőke devizában van meghatározva, a jelenlegi árfolyamon számolva jelentősen megemelkedett a fennálló tartozása. Ez más deviza alapú hitelnél is igaz, de ezeknél a kombinált hiteleknél még inkább problémás a helyzet. Ugyanis a megtakarítás forintban gyűlik, így az árfolyamváltozásból bekövetkezett különbséget nem mérsékli. Amikor lejár az életbiztosítás/lakástakarék, betörlesztik ugyan a hitelbe, de a fennmaradó tőkét el kell kezdenünk havonta fizetni, ezáltal a törlesztőrészlet megemelkedhet. Lakástakarék választása mellett elég jól lehetett kalkulálni, mivel egy állam által létrehozott és támogatott megtakarítási formáról beszélünk. Azonban akik életbiztosítással kombinálták hitelüket, akár azzal is szembesülhettek, hogy nem, vagy csak minimális összeget tudtak betörleszteni a hitelbe: életbiztosításuk visszavásárlási értéke nem az előre kalkulált összeg volt.

Az életbiztosítással vagy lakástakarékkal kombinált hiteleknél a könnyítést leginkább az árfolyamgát jelenti, amelyről már korábbi cikkünkben is írtunk.

A törlesztőrészlet átmeneti csökkentése

Bankja válogatja, hogy hogyan nevezi ezt a megoldást, áthidaló kölcsönként is találkozhatunk vele. Itt az történt/történik, hogy a törlesztőrészletnek csak egy részét kell fizetnünk. A különbözet az árfolyamgáthoz hasonlóan összegyűlik egy újabb kölcsön formájában, azonban ezt a bank a saját keretei között biztosítja, így az összegyűlt tartozásból nincs kedvezmény. Ha lejárt az átmeneti könnyített időszak, ismét az eredeti törlesztőt kell fizetni, plusz az áthidaló kölcsönt havi részletekre szétosztva. Ennél a megoldásnál is azt tapasztaljuk, hogy a havi részlet (deviza hitel + áthidaló kölcsön) jelentősen megemelkedik, hiszen a fizetnivalót csak eltoltuk egy későbbi időszakra.

Ez a megoldás az átmeneti pénzügyi nehézségekre (egyik adós munkanélküli, vagy GYES-en van) kínál megoldást, de a könnyített időszak után sokan nincsenek jobb anyagi helyzetben, és a törelsztőrészlet is nehézséget okoz. Ilyenkor is igyekezzünk a bankkal közös nevezőre jutni, és ne próbáljuk meg más hitelből finanszírozni a havi törlesztést. Inkább vizsgáljuk meg az alábbiakat, aminek során természetesen a bankkal is egyeztessünk, mert a szabályok eltérőek lehetnek!

- A lakástakarékot vagy életbiztosítást valóban a hitelhez kellett-e kötni, azaz benne van-e a szerződésben? Ha nincs, akkor nézzük meg, hogy az életbiztosítás megszüntetésére van-e lehetőség, illetve szüneteltessük a lakástakarékot.

- Ha a fenti megtakarítások a hitelhez lettek kötve, akkor megkérdezhetjük, van-e lehetőség ezeket hamarabb megszüntetni és a hitel törlesztésére fordítani. Azt is egyeztessük, hogy ezek után hogyan módosulna a törlesztőrészletünk!

- Ha egyéb hitelünk is van (személyi kölcsön, hitelkártya, stb.), ezekre próbáljunk meg olyan adósságrendező konstrukciót keresni, amely a havi törlesztést is mérsékli (pl. futamidő hosszabbítással).

- Ha részt vehetünk az árfolyamgátban, és az 5 év utáni várható törlesztés vállalható, akkor használjuk ki a lehetőséget!

A ma felvehető hitelek esetében szerencsére az árfolyam változásától már nem kell tartani, ráadásul jelentős állami támogatás igényelhető a kamatok megfizetéséhez. Különbségek itt-ott természetesen adódnak a bankok által kínált termékek között, ezeket magad is megnézheted, ha lakáshitel kalkulátorunkat használod a kereséshez!

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.