Mivel lehetett elérni 33%-os hozamot?

2013 08 08. 08:16 Bank

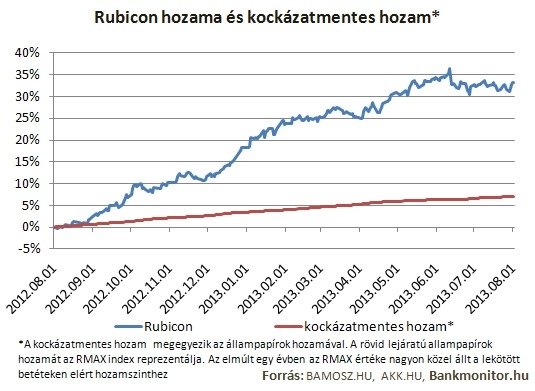

Egyre népszerűbbek a befektetési alapok. A rivaldafényben pedig az abszolút hozamú stratégiát követő alapok állnak. Meg lehet érteni: 7%-ról 4%-ra csökkenő alapkamat mellett egy évre visszatekintve két számjegyű hozamot hoztak. Kiemeltük az egyik éllovast, a Concorde Alapkezelő által kezelt Rubicon Származtatott Befektetési alapot és megvizsgáltuk közelebbről is. Milyen befektetésekkel érte el, hogy a rövid lejáratú állampapírok piacán realizálható 7,1%-kal szemben 33% hozamot termelt az elmúlt egy évben?

Egyre népszerűbbek a befektetési alapok. A rivaldafényben pedig az abszolút hozamú stratégiát követő alapok állnak. Meg lehet érteni: 7%-ról 4%-ra csökkenő alapkamat mellett egy évre visszatekintve két számjegyű hozamot hoztak. Kiemeltük az egyik éllovast, a Concorde Alapkezelő által kezelt Rubicon Származtatott Befektetési alapot és megvizsgáltuk közelebbről is. Milyen befektetésekkel érte el, hogy a rövid lejáratú állampapírok piacán realizálható 7,1%-kal szemben 33% hozamot termelt az elmúlt egy évben?

Egyre többen döntenek úgy, hogy befektetéseiket profikra bízzák. Ennek egyik legegyszerűbb és legköltséghatékonyabb módja, ha befektetési alapot vásárolunk. Különösen népszerűek az alapok közül az abszolút hozamú alapok. Az „abszolút hozamú alap” szinte biztosan kínaiul hangzik a legtöbb olvasónknak. A megnevezés csupán annyit takar, hogy a befektetést kezelő szakemberek minden körülmények között – emelkedő és eső tőzsdei árfolyamok mellett is – bankbetéti kamatok (pontosabban fogalmazva kockázatmentes hozam) feletti teljesítményt kívánnak elérni.

A Rubicon Alap hosszú hónapokig vezette a legmagasabb hozamot produkáló abszolút alapok listáját, így érdemes egy kicsit a számok mögé nézni, mivel érte el ezt a kiemelkedő teljesítményt. A Rubicon 33% hozamot hozott az elmúlt egy évben szemben az egy évnél rövidebb lejáratú állampapírok átlagos 7%-os teljesítményével (kb. ennyi volt a bankbetétek élvonalának hozama is az elmúlt egy évben).

Mit tud a Concorde Alapkezelő, a Rubikon kezelője

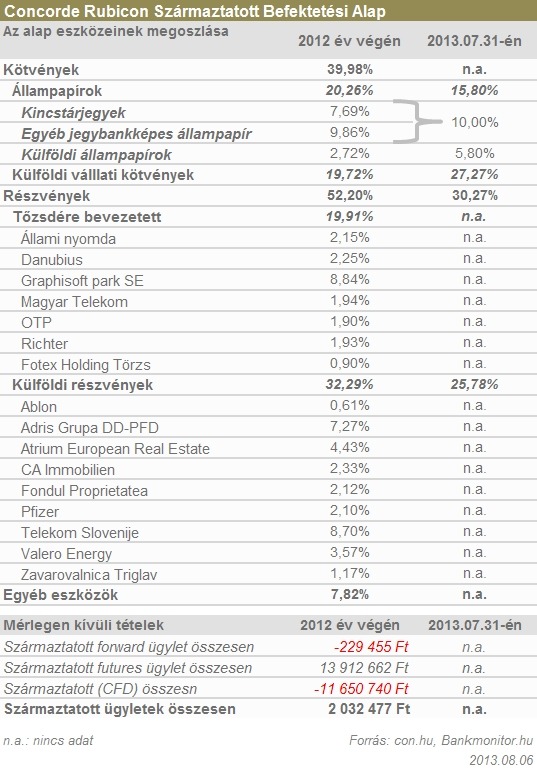

A Concorde egyike azon kevés magyar alapkezelőknek, akik nem egy nagy pénzintézet hazai alapkezelőjeként dolgoznak a magyar piacon. Mint az alábbi összefoglaló táblázatban látható az alap befektet kötvényekbe, részvényekbe, devizákba (ausztrál dollártól a japán jenen keresztül egészen változatosan) is. Abszolút hozamú alapként nem csak árfolyam emelkedésből profitálhat az alap, de árfolyamesésből profitáló befektetést is létrehozhat (jó példa erre, hogy 2012 végén az alap vagyonának 1,5%-át az Apple árfolyamesésére kalkuláló pozícióba fektették).

A kötvénybefektetések részaránya viszonylag magas a teljes eszközértékben, de a befektetések több mint fele részvényben volt és van. Azon belül is a külföldi részvények aránya sokkal magasabb a belföldi részvényeknél. Az érdekesség kedvéért külön nevesítettük a nagyobb részvénybefektetéseket 2012 év végére, sajnos 2013. első féléves részletes beszámoló még nem jelent meg, így itt csak összefoglaló adatok ismertek. Az utolsóként megjelentetett júliusi havi jelentésben három nagyobb egyedi befektetés került nevesítésre,mindegyik több mint 10%-os súlyt képvisel: Graphisoft Park részvény, OTP Opus, MOL Magnolia kötvények.

A Rubicon Alap a nagy emblematikus abszolút hozamú alapoknál (Supra, Citadella, Vakmajom stb…) lényegesen kisebb méretű. Míg az előbbiek több tízmilliárd forintos befektetést kezelnek, addig a Rubicon csak közelít az 1,5 milliárd Ft-hoz. Kiemelten fontos különbség az említett „húzónevek” és a Rubicon között, hogy utóbbi esetében nem terhel sikerdíjat az alap kezelője. A sikerdíj jellemzően a kockázatmentes hozam (nagyon leegyszerűsítve: bankbetéti kamat) feletti hozam egy ötödét emészti fel. Mindez azt jelenti, hogy a Rubicon által elért 33%-os hozamból a piaci átlagnak megfelelő sikerdíj terhelése esetén az alapkezelő 5%pontot eltehetett volna magának… Igazán gáláns ajánlat, hogy ezt meghagyta a befektetőnek.

Érdemes tisztán látnunk: csodák nincsenek, csakúgy mint a többi abszolút hozamú alap, a Rubicon is 2-3 éves minimális befektetési időtávra ajánlott. A bankbetét feletti hozam mindig plusz kockázattal jár. Ezen alap teljesítménye sem folyamatosan hozza az éves 33%-os hozamot, volt olyan év (2011), hogy a hozam csak 3% volt és előfordult (2009-ben), hogy 54%-os hozamot fialt az alap. A hozamrangsor folyamatosan változik, soha nem várhatjuk, hogy éveken át egy adott alap lesz az élen. Ennél lényegesen fontosabb, hogy a kiszemelt befektetési alap hosszú távon folyamatosan átlag feletti teljesítményt nyújtson.

Ha valaki a bankbetétek alternatíváját keresi, akkor a pénzének egy részét érdemes csak Rubicon Alapba (vagy más abszolút hozamú alapba) helyezni, soha ne a teljes pénzünket fektessük egy ilyen alapba. A befektetés ugyan legalább 2-3 évre ajánlott, de teljesen rugalmas, azaz bármikor eladhatjuk és napi árfolyamon a pénzünkhöz juthatunk.

Ha befektetési alap mellett döntesz, a Bankmonitor.hu szolgáltatása abban is segít, hogy folyamatosan nyomon kövesd az alap hozamának alakulását, illetve akár email értesítést kérj, ha az alapod hozam egy általad beállított mértékben emelkedik, vagy csökken (pl. +10%, vagy -10% esetén). Ehhez használd a Pénzügyeim menüpontot, melyhez regisztráció is szükséges (hiszen e nélkül nem tudnánk, kinek kell küldeni az értesítést.)

Ajánlott írásunk: interjú az OTP Supra (az év elején a hozamrangsort vezető abszolút hozamú alap) alapkezelőjével.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.