Mielőtt végképp elúsznál az adósságaidban

2014 01 08. 11:04 Bank

Az adósságrendező hitel tulajdonképpen olyan konstrukció, amibe összegyúrhatjuk meglévő hiteleinket és így csak egy felé kell fizetnünk. Több szempontból is előnyös lehet ez számunkra, hiszen egyrészt megszabadulhatunk egy vagy több magas adósságától, másrészt csökkenthetjük kiadásainkat. Nem utolsó sorban pedig a továbbiakban csak egyetlen hitellel kell foglalkoznunk.

Az adósságrendező hitel tulajdonképpen olyan konstrukció, amibe összegyúrhatjuk meglévő hiteleinket és így csak egy felé kell fizetnünk. Több szempontból is előnyös lehet ez számunkra, hiszen egyrészt megszabadulhatunk egy vagy több magas adósságától, másrészt csökkenthetjük kiadásainkat. Nem utolsó sorban pedig a továbbiakban csak egyetlen hitellel kell foglalkoznunk.

Az adósságrendező hitel épp úgy tud igazodni igényeinkhez, mint bármilyen más hitel, bár ebben az esetben szintén meg kell felelni a szigorú követelményeknek. Mára már a bankok is úgy fejlesztették hiteltermékeiket, hogy azok a jelen gazdasági helyzetben is olcsóbb megoldást nyújtanak számunkra, mint a pár évvel ezelőtt felvett hitelünk. Egyes konstrukciók esetén a kiváltandó tartozáson felül további hitelösszeget is igényelhetünk, mellyel szabadon rendelkezhetünk.

Mikor érdemes adósságrendező hitelben gondolkodni?

- Mikor úgy érzed, a jelenlegi törlesztő részlet már túl magas ahhoz, hogy biztonságosan fizesd

- Mikor már nem tudod követni a törlesztő folyamatos változását

- Mikor meglévő hiteleid mellett szükséged van plusz összegre

- Vagy csupán szeretnél kihasználni egy kedvezőbb hitellehetőséget a piacon

Egy másik tény, amely indokolttá teheti a hitelkiváltást, az a fedezet nélküli kölcsönök magas kamatszintje! Egy-egy személyi kölcsön, hitelkártya vagy áruhitel átlagosan 18%-28%-os THM-mel érhető el, míg egy jelzáloghitel akár 6%-kal is! Emellett a jelzáloghitelek hosszabb futamidő mellett érhetőek el, így alacsonyabb törlesztőrészletet eredményeznek. Ezért érdemes lehet ezeket egyesíteni és egyetlen hitel formájában egyetlen bank felé fizetni!

Alapigazság, hogy időnként a hitelünket is érdemes felülvizsgálni csak úgy, mint pl. a kötelező biztosításunkat.

Mi az adósságrendező hitel?

Az adósságendező hitel olyan hitel, melyből a korábbi hiteleket visszafizetjük egy újabb, kedvezőbb feltételekkel rendelkező hitel felvételével. Ezzel a módszerrel csökkennek havi kiadásaink, több hiteltörlesztése helyett a továbbiakban csak egy hitel részleteit kell törleszteni.

Az adósságrendező hitel alapvetően jelzáloghitel, tehát már meglévő ingatlanfedezettel lehet igényelni. Adósságrendezés ingatlanfedezet nélkül csak személyi kölcsönnel érhető el, ami viszont nem feltétlenül jelent megoldást, hiszen ezek a hitelek jóval magasabb THM-mel vannak jelen a bankok kínálatában, mint a jelzáloghitelek. Ráadásul a személyi kölcsönök esetében az adható hitelösszeg is jóval alacsonyabb, valamint a futamidő is rövidebb.

Ha Te is szeretnéd megtudni milyen lehetőségeid vannak hiteleid összerendezésére, töltsd ki az alábbi adatlapot és felvesszük Veled a kapcsolatot!

Hogyan lehetséges kedvezőbb feltételű adósságrendező hitelhez jutni?

Mivel a hitelpiaci versenynek és a banki termékfejlesztésnek köszönhetően a bankok hitelszolgáltatásai folyamatosan fejlődtek, ma akár már sokkal kedvezőbb feltételek mellett juthatunk hitelhez, mint amikor a kiváltani kívánt hitelt felvettük. Ráadásul a kamatszint is jelentős mértékben csökkent az elmúlt időszakban.

A jövedelemigazolás nélküli hitelkiváltások megszűntek, illetve devizahitelek esetében a fennálló tartozás kiszámításakor a jelenlegi devizaárfolyamon kell számolnunk a hitelösszeget! Ez a devizanemtől és a hitelkonstrukciótól függően akár 15-40%-kal is nagyobb aktuális tőketartozást eredményezhet, mint a hitelfelvételkor! Ha viszont az árfolyamot illetően javulást várunk a jövőben, dönthetünk úgy is, hogy kivárunk a kiváltással, ugyanis a forintosítást követően véglegesítjük az árfolyamkülönbözet miatt elszenvedett veszteségünket.

Ki igényelheti a kölcsönt?

Minden olyan nagykorú magánszemély igényelheti, aki a kiváltandó kölcsön/ök bármilyen formában szereplője (adós, adóstárs, kezes, zálogkötelezett,stb.) Az első és legfontosabb feltétel a rendezett fizetési múlt a kiváltandó hitelekre vonatkozóan! Az új bank ugyanis bekér egy igazolást, melyen nem csupán a fennálló tartozás összege szerepel, hanem az is, hogy az elmúlt egy évben volt-e 30 napot meghaladó késedelmünk.

És ki nem?

Az első és legfontosabb akadály adósságrendezés esetén, a nem megfelelően, vagy egyáltalán nem törlesztett hitel. Aki a KHR listán szerepel, meglévő NAV, vagy illetéktartozása van, szintén nem igényelhet adósságrendező hitelt. Végrehajtás alatt álló vagy felmondott hiteleket egyetlen bank sem vált ki.

Milyen tartozásokat lehet kiváltani ezzel a konstrukcióval?

- jelzáloghitelek személyi kölcsönök

- autóhitelek

- hitelkártyák

- folyószámlahitelek

- áruvásárlási hitelek

- önkormányzati kölcsönök

- munkáltatói kölcsönök

A kiváltható hitelek köre bankonként eltérő lehet, ezért minden esetben tájékozódj a különböző konstrukciók részletes feltételeiről!

Milyen költséggel jár az adósságrendezés?

Ha a hitelkiváltás jelzáloghitelből történik, közel ugyanolyan költségei vannak, mint egy új jelzáloghitel felvételének, azonban a banki akciók erre a hiteltípusra is érvényesek. Extra költségként merül fel a kiváltandó hitelek végtörlesztési díja.

Van másik!

Adósságaink rendezésére nem csak adósságrendező hitelt vehetünk igénybe, hiszen ha van megfelelő ingatlanfedezet, akkor szabad felhasználású jelzáloghitelt is igényelhetünk, amiből törleszthetjük az összes olyan hitelt, amelyektől meg szeretnénk szabadulni. Jövedelmünk terhelhetősége természetesen ebben az esetben is gátat szab elképzeléseinknek.Hogyan történhet egy adósságrendező hitel felvétele?

Nézzünk egy példát!

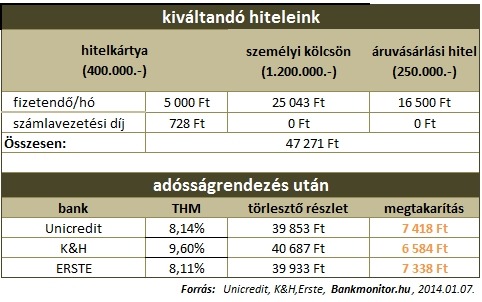

Tegyük fel, hogy van egy 400.000 Ft-os hitelkártyánk, áruvásárlási hitelünk 250.000 Ft, személyi kölcsönünk 1.200.000 Ft. Ez összesen 1.850.000 Ft. Rendezzük össze ezeket a hiteleket úgy, hogy még némi készpénzünk is maradjon. Ezért igényeljünk 2 millió forintot. Gyorsan szeretnénk túl lenni rajta, ezért elég rövid futamidőt választunk, 5 évet. Ez rövidebb, mint egy átlagos személyi kölcsön- futamidő!

Ahogy az a fenti táblázatból is látszik, 3 felé összesen 47.271 Ft/hó költségünk volt. Ezzel szemben kiváltás után a havi kötelezettségünk nagyságrendileg 40.000 Ft-ra csökken. Amennyiben hiteleink törlesztésével nem voltak nehézségeink a múltban, akkor a zsebünkben maradt kb. 7.000 Ft-ot érdemes megtakarításban elhelyezni. Már alacsonyabb összeggel is elkezdhetünk takarékoskodni, hiszen sok kicsi sokra megy. Természetesen hosszabb futamidő választása esetén a törlesztő részlet jelentősen alacsonyabb is lehet, viszont a teljes visszafizetendő összeg jelentősen magasabb. Erről ne feledkezzünk meg!

Hogyan kezdjünk neki?

Fentebb említett példánálmaradva, természetesen csak szabad felhasználású hitelkamattal juthatunk pénzhez. A legelső lépésünk az legyen, hogy alaposan felmérjük a lehetőségeinket. Van-e olyan hiteltermék a piacon, amellyel megéri számunkra kifizetni a végtörlesztés összegét, valamint az adósságrendező hitel esetleges kezdeti költségeit, mint pl. értékbecslési díj, közjegyzői okirat díja, szerződéskötési díj, folyósítási jutalék, jelzálogjog bejegyzés díja.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.