Leállt a jegybank!

2014 08 26. 14:14 Bank

Változatlanul 2,1%-on hagyta a jegybanki alapkamatot a Magyar Nemzeti Bank. Így megszakadt a két éve tartó alapkamat csökkentési sorozat. Nagy meglepetést nem okozott ezzel a jegybank, hiszen a legutóbbi kamatdöntő ülés után bejelentették, hogy elérték a kívánatos kamatszintet. De meddig maradhat ez így? Egyáltalán merre tovább? Mi lesz a pénzünkkel és mi történik a hitelünkkel?

Változatlanul 2,1%-on hagyta a jegybanki alapkamatot a Magyar Nemzeti Bank. Így megszakadt a két éve tartó alapkamat csökkentési sorozat. Nagy meglepetést nem okozott ezzel a jegybank, hiszen a legutóbbi kamatdöntő ülés után bejelentették, hogy elérték a kívánatos kamatszintet. De meddig maradhat ez így? Egyáltalán merre tovább? Mi lesz a pénzünkkel és mi történik a hitelünkkel?

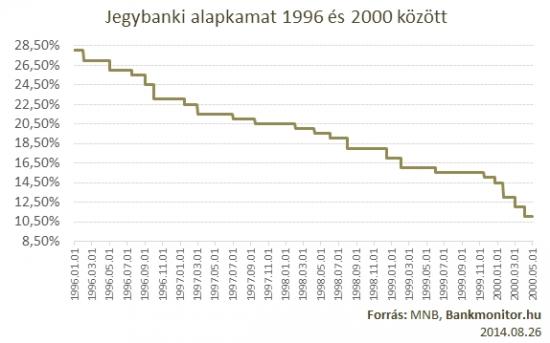

2012.08.29-én az addig 7%-on álló alapkamatunk fogyókúrának indult, 24 lépcsőben érte el a mai napon szinten tartott 2,1%-os kamatszintet. A jelentős csökkentés ellenére azonban nem ez minden idők legnagyobb kamatcsökkentési sorozata az MNB berkein belül.

.jpg?full=1)

Az alapkamat vonatkozásában találhatunk hosszabb csökkentési sorozatot is. 1996 elején az akkor még 28%-os irányadó ráta indult el ezen a pályán. 21 lépcsőben több, mint 4 éves csökkentési periódus után 16%-ponttal alacsonyabb szinten, 11%-on állt meg. Érdemes figyelembe venni ehhez, hogy 1996-ban még 23% felett volt az infláció, most viszont alig valamekkora (0,1%). De még az inflációs előrejelzés is csak 2,9%.

Eltűnik a reálhozam

Viszont, ha sokáig időzik az alapkamat a jelenlegi szintjén, akkor előáll az a Magyarországon ritkán tapasztalt helyzet, hogy a biztonságos, rövidtávú befektetésekkel (állampapír és lekötött betét) már nem lehet majd infláció feletti hozamot (reálhozamot) elérni. Ez azt jelenti számunkra, hogy az infláció szépen lassan felemészti a pénzünket: hiába kötjük le, lejáratkor a hozammal növelt összeg sem ér majd annyit, mint amennyit jelenleg.

Két út áll előttünk, hogy ezt elkerüljük:

1. időtávot növelünk (azaz még mindig biztonságos, de hosszabb távú eszközökben gondolkodunk, és évekre nélkülözzük a pénzünket)

2. kockázatot vállalunk (azaz kilépünk az eddigi komfortzónánkból, elfogadjuk az esetleges átmeneti veszteségek tényét)

Időtáv növelés

Megpróbálhatunk éven túli lekötést találni és azt vesszük észre, hogy az éven túli lekötött betétek hozamszintje alig haladja meg az egy éves lekötések 3% körüli szintjét. Ráadásul a tranzakciós illeték óta már szinte sohasem éri meg utaztatni a pénzt a bankok között. Így a biztonságos befektetésekből maradt az állampapír, ami hosszabb időtávokon közel dupla akkora kamatot fizet, mint rövidebb futamidő esetén. Jelenleg elérhető legmagasabb kamat 4,7%.

Kockázatvállalás

Dönthetünk úgy is, hogy nekünk a 4,7% nem elég. Ilyenkor szoktak előkerülni a befektetési alapok, amelyek között nem is olyan könnyű választani. Egyrészt, itt nem tudom előre a hozamot, mindig egy visszatekintő múltbeli adat alapján kell dönteni. Másrészt a hozam bizonytalan. Ráadásul minél magasabb hozamot célzok meg, annál bizonytalanabb. Ám megfelelő választás esetén akár 10%-ot meghaladó éves átlagos hozam sem valóságtól elrugaszkodott érték.

A hitelek

A jelenlegi alacsony kamat áldás a referenciához kötött hitellel rendelkezőknek. A jegybanki alapkamat csökkenésével párhuzamosan a törlesztőrészletek is fogyókúrának indultak. Aki pedig olyan helyzetben van, hogy most venne fel hitelt, soha nem látott alacsony forint hitelkamatokkal találkozhat. Ráadásul már az árfolyamkockázattól sem kell tartani és akár a futamidő végéig havi fix összeggel kalkulálhatnak.

A bizonytalan jövő

A jelenlegi szituáció azoknak kedvez, akiknek pénzre van szükségük, és nem azoknak, akinek pénzük van. Viszont a jövő egyelőre elég bizonytalan. A kamatemelés valószínűsége nem elhanyagolható. Ugyan az infláció még rekord alacsonyan van, ám a rezsicsökkentés hatása lassan kiárazódik belőle, és akkor megemelkedik. A jegybank inflációs célja egyébként is 3%. Sőt, még közbeszólhat a gyenge forint is, ami az importon keresztül szintén áremelkedést okozhat. És még nem is beszéltünk az ukrajnai helyzetről, ami a gáz árával ébresztheti fel a rezsidémont.

A nemzetközi helyezet nem csak az oroszok miatt nehéz. A rekord alacsony szinten lévő amerikai alapkamat emelkedése is megzavarhatja a mi alacsony irányadó rátánk további szinten tartását. Nem nehéz belátni, ha ugyanannyi hozamot érhetünk el dollárban, mint forintban, akkor nem kérdés, hogy a befektető mit fog választani.

A fentiekből látszik, hogy nehéz okosnak lenni az elkövetkező időszakot nézve. Azért elmondható, hogy most a hiteleknél a hosszabb kamatperiódus preferálható, míg befektetéseknél az olyan alapok, ahol az alapkezelőnek nagyobb szabadsága van a befektetések terén. Így az alap teljesítményét optimalizálni tudják minden piaci szituációban.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.