Báránybőrbe bújt farkas, avagy a hosszú futamidő csapdája

2014 02 13. 08:35 Bank

Mit gondolsz, érdemes egy 10 millió forintos lakáshitelnél havi szinten 10 ezer forinttal alacsonyabb törlesztőrészletet választani hosszabb futamidőért cserébe? Elsőre akár azt is gondolhatnád, hogy mindenképpen megéri, hiszen hónapról hónapra könnyebben ki tudod gazdálkodni a kedvezőbb részleteket. Azonban közel sem ilyen egyszerű a helyzet! A hosszabb futamidőnek magas ára van: a teljes visszafizetésed mértéke drasztikusan megemelkedik, várhatóan több előre nem tervezett kiadással kell szembenézned, valamint a betegségek és munkahelyed elvesztésének kockázata is megnő.

Mit gondolsz, érdemes egy 10 millió forintos lakáshitelnél havi szinten 10 ezer forinttal alacsonyabb törlesztőrészletet választani hosszabb futamidőért cserébe? Elsőre akár azt is gondolhatnád, hogy mindenképpen megéri, hiszen hónapról hónapra könnyebben ki tudod gazdálkodni a kedvezőbb részleteket. Azonban közel sem ilyen egyszerű a helyzet! A hosszabb futamidőnek magas ára van: a teljes visszafizetésed mértéke drasztikusan megemelkedik, várhatóan több előre nem tervezett kiadással kell szembenézned, valamint a betegségek és munkahelyed elvesztésének kockázata is megnő.

Induljunk ki abból, hogy kinéztük a megvásárolni kívánt ingatlant. Legyen az akár új vagy használt lakás legtöbbünknek nincs elegendő megtakarítása, azaz önerőnk, ahhoz hogy álmaink ingatlanát birtokba vehessük. Így ha nem teszünk le a lakás megvásárlásáról, akkor félretett pénzünket hitellel kell kiegészítenünk.

Lakáshitel esetén a legfontosabb szempont, amit a hitelfelvevő figyelembe vesz az induló költségek mellett az a kölcsön törlesztőrészletének nagysága.

Mitől függ a törlesztőrészletünk nagysága?

Alapvetően 3 tényező határozza meg, hogy mekkora havi részlettel kell kalkulálnunk: a hitel összege, kamata, valamint a választott futamidő hossza. Az első két elem (hitelösszeg és kamat) rendszerint adottság.

- A lakás vételárát csökkentve önerőnkkel kiderül, hogy mekkora összegű hitelre van szükségünk. Nagyobb hitel magasabb törlesztőrészletet eredményez (változatlan kamat és futamidő estén). Azok az idők természetesen már elmúltak, amikor mindenféle megtakarítás nélkül kaphattunk kölcsönt, így félretett pénzünk korlátozza a felvehető hitel mértékét.

- A hitel kamatát rendszerint az ügyfélminősítésünk eredménye dönti el. A minősítést leginkább jövedelmünk, valamint a hitel és a fedezet aránya (LTV – loan to value) adja meg. Az így kapott kamatot csökkenhetjük a különféle akciók keretében nyújtott kedvezményekkel. A hitel összegéhez hasonlóan a magasabb kamat nagyobb részletet eredményez.

A legnagyobb mozgásterünk rendszerint a futamidő kiválasztásában van. A legfontosabb összefüggés a futamidő és a törlesztőrészlet között a fordított arányosság. Minél hosszabb futamidőt választunk, annál alacsonyabb részletekkel számolhatunk. Azonban nem csökkenthetjük ész nélkül a futamidő hosszát egészen minimálisra, ugyanis például egy kamatemelés többletterhét ennek következtében már nem tudnánk kigazdálkodni.

Mekkora futamidőt célszerű választani?

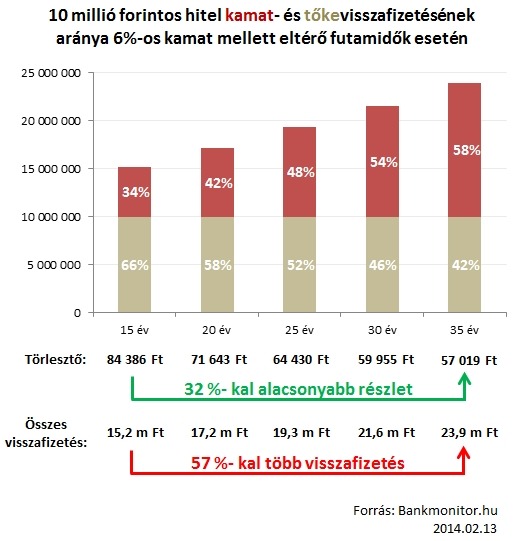

A törlesztőrészletünk két részből áll össze: a tőke és a kamat megfizetéséből. A futamidő során a tőkefizetésünk nagysága minden esetben megegyezik a felvett hitel összegével. Ezzel szemben a kamatfizetés mértéke az annuitásos törlesztés (a törlesztőrészleten belül a tőke és a kamat aránya állandóan változik, a kamatrész folyamatosan csökken, míg a tőkerész nő) hatására a futamidő növelésével egyre gyorsabban emelkedik. 15 éves futamidő esetén az összes visszafizetésünk alig harmada a kamat, 25 éves időtáv esetén már közel fele-fele a kamat és a tőke aránya, míg 35 éves elkötelezettség esetén már a kamatteher kerül túlsúlyba.

Így annak ellenére, hogy a törlesztőrészletünk több mint 25 ezer forinttal (32%-kal) 85-ről 57 ezer forintra csökkenne a leghosszabb választható futamidő esetén, addig a teljes visszafizetendő összeg közel 9 millió forinttal (!) emelkedne meg a 15 éveshez képest.

Ha már tudod, hogy mekkora hitelre van szükséged, de bizonytalan vagy a futamidőt illetően akkor használd kalkulátorunkat!

Milyen előnye és hátránya van a rövid és a hosszú futamidőnek?

Mivel a kamatköltséget mindig a fennálló tőketartozásra vetítik, ezét a rövid futamidő legnagyobb előnye a csekély kamatfizetés révén biztosított alacsony teljes visszafizetendő összeg. Ha valamilyen okból túlságosan megterhelőnek éreznénk a kölcsön részleteit, akkor a futamidő meghosszabbításával nagyobb arányban tudjuk csökkenteni havi kiadásainkat, mintha már eredetileg is egy hosszabb futamidejű hitelt vettünk volna fel. Emellett egy kedvező pszichológiai előnye is van a rövid futamidőnek, hamarabb jön el a „végre nem tartozunk a banknak érzés”. Hátránya, hogy rövidebb idő áll rendelkezésünkre, hogy a kölcsönkapott tőkét visszafizessük, ami magasabb havi részletet von maga után.

Hosszú futamidő választása esetén ezzel szemben akár jelentősen alacsonyabb törlesztőrészlet is elérhetünk. Viszont nem minden esetben célszerű a leghosszabb futamidőt választani, mivel 25 év után érdemben már nem igazán csökken a részletünk. Az alacsony részletnek azonban komoly ára van, amit „kamatostul” fizetünk meg: a futamidő növelésével párhuzamosan a törlesztő egyre kisebb mértékben csökken, míg az összes visszafizetésünk egyre drasztikusabban növekszik. A hosszabb futamidő során megnövekszik a kockázata a nem várt események bekövetkezésének, ami kisebb-nagyobb mértékben megnehezítheti a havi részlet kifizetését is, vagy akár teljes mértékben ellehetetleníti.

A fentiekből következik, hogy azt a legrövidebb futamidőt érdemes választani, ahol a váratlan kiadások vagy néhány százalékpontos kamatemelkedés többletterhe sem veszélyezteti törlesztésünk folyamatos időbeli kiegyenlítését. Valamint néhány %pontos kamatemelkedés hatására még ne kelljen szorosabbra húzni a nadrágszíjat.

Jó tanácsok

A futamidő és a vállalt törlesztőrészlet kiválasztásához az alábbiakat vegyük figyelembe:

- célszerű legalább 3-6 hónapos vésztartalékkal rendelkeznünk (természetesen nem csak hitel felvételkor)

- kiadásainkat ne osszuk be fillére pontosan, ne centizzük ki a törlesztőrészletet, hanem minél nagyobb ráhagyással kalkuláljunk jövedelmünk és kiadásaink között

- készüljünk fel a váratlan kiadásokra

- vegyük figyelembe a szezonálisan felmerülő kiadásokat is

- várható-e költözés, házasság, gyermekvállalás

- nagy összegű, hosszú futamidejű hitelnél mindenképp érdemes elgondolkozni az ún. hitelfedezeti biztosítás megkötésén, mely átmeneti betegség vagy munkahely elvesztése esetén nyújt védelmet

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.