Az adósok nyugodt éjszakáinak ára – hitelfedezeti védelem

2013 11 15. 08:58 Bank

A hitel futamideje során számos olyan váratlan dolog történhet, amely közvetlenül érinti a pénztárcánkat. Most sajnos nem fizetésemelésre vagy lottónyereményre gondolunk, hanem épp ellenkezőleg, olyan sajnálatos élethelyzetekre, amikor a törlesztés önhibánkon kívüli okból nehézkessé vagy lehetetlenné válik. Szerencsére a legtöbb banknál elérhető valamilyen hitelfedezeti védelem, amellyel bebiztosíthatjuk magunkat és a családot.

A hitel futamideje során számos olyan váratlan dolog történhet, amely közvetlenül érinti a pénztárcánkat. Most sajnos nem fizetésemelésre vagy lottónyereményre gondolunk, hanem épp ellenkezőleg, olyan sajnálatos élethelyzetekre, amikor a törlesztés önhibánkon kívüli okból nehézkessé vagy lehetetlenné válik. Szerencsére a legtöbb banknál elérhető valamilyen hitelfedezeti védelem, amellyel bebiztosíthatjuk magunkat és a családot.

Miben más, mint a többi biztosítás?

A kifejezetten jelzáloghitelek mellé köthető, maximum a hitel összege erejéig érvényes biztosítások nem egyéni, hanem csoportos biztosítások. Ez azt jelenti, hogy nem mi egyénileg szerződünk a biztosítóval, hanem a bankunk a szerződő, mi pedig a biztosítás igénybevételével csatlakozunk ahhoz a csoporthoz, amelynek tagjai ugyanezen biztosítást fizetik. Ezáltal kedvezőbb díj mellett érhetőek el, mintha egyéni életbiztosítást kötnénk, aminek kedvezményezettje a bank. Azaz ezek a biztosítások lejáratkor nem fizetnek, nem megtakarítási/befektetési jellegűek, kifejezetten a hitel visszafizetésének kockázatát hivatottak fedezni.

Milyen kockázatokra köthető?

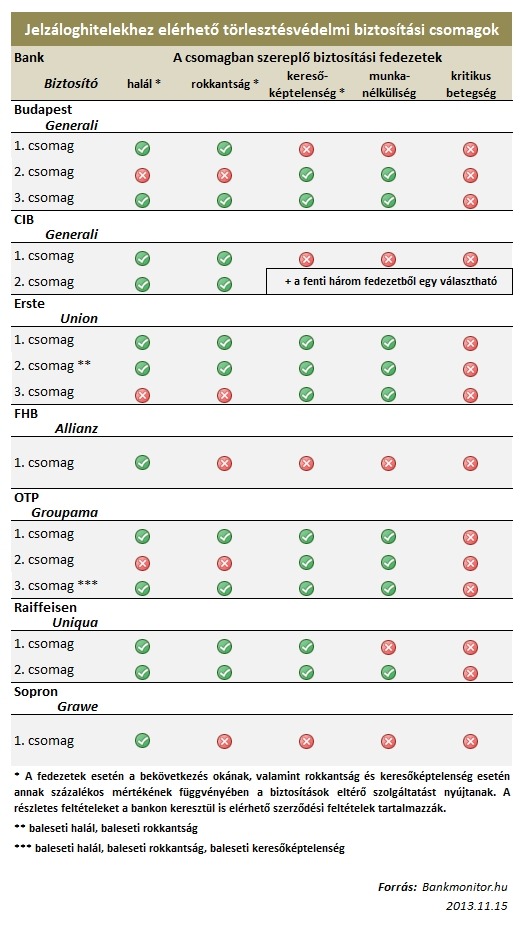

Amely bankoknál ilyen biztosítást találtunk, ott minden esetben fedezetet nyújt a biztosító halál esetére. Ezen belül megkülönböztetésre kerülhet a bármely okú, természetes, baleseti és a közlekedési baleseti halál. Az egyes csomagokban meghatározzák, hogy mely halálesetre nyújtanak fedezetet. Ezen kívül jellemzően megtalálhatók a rokkantságra, keresőképtelenségre, munkanélküliségre vonatkozó fedezetek is. A rokkantság és keresőképtelenség esetében szintén eltérőek lehetnek a feltételek arra vonatkozóan, hogy balesetből következett-e be, vagy sem, és hogy rokkantság esetén hány %-os rokkantságot állapítottak meg.

A részletes feltételeket, a biztosító szolgáltatását és az esetleges kizárásokat (azok az esetek, amikor a biztosító nem fizet) a biztosító szerződési feltételeiben találjuk, amelyeket az adott bankok honlapjáról is elérünk. A biztosítások csak annál a banknál köthetők meg, amely bank a jelzáloghitelt nyújtotta.

A vizsgált biztosítások tekintetében az FHB Bank és a Sopron Bank esetében csak olyan hitelfedezeti biztosítást tudunk kötni, amely kizárólag halál esetére vonatkozik. A többi banknál már az egyéb fedezetekre is találunk csomagokat, illetve csak a CIB Banknál találtunk kritikus betegségre vonatkozó fedezetet (pl. veseelégtelenség, rosszindulatú daganat).

Mennyit térít a biztosító?

Az adós halála, valamint rokkantság esetén a fennálló hiteltartozást fizeti ki a biztosító a bankunknak. Keresőképtelenség, munkanélküliség vagy kritikus betegség esetén a biztosító az első 60 napra nem fizet (OTP esetén csak 30 napra, CIB/kritikus betegség esetén szintén 30 napra), és a 61. naptól (OTP és CIB/kritikus betegség esetén 31. naptól) kezdve fizeti helyettünk az esedékes törlesztőrészletet. Fontos kérdés, hogy meddig… A Raiffeisen és Erste esetében maximum 6 hónapig, Budapest Bank esetében maximum 10 hónapig, a CIB és az OTP esetében pedig maximum 12 hónapig.

Mitől függ a havidíj?

A Budapest Bank és az OTP esetében a havi törlesztőrészlet %-ában meghatározott díjat kell fizetnünk. A többi bank esetén a folyósított hitel %-ára vetítik a biztosítás összegét, egyedüli kivétel az FHB Banknál elérhető biztosítás, amely esetében a fennálló tőketartozás a számítás alapja. Tehát ahogyan csökken a fennálló hitelünk, úgy csökken a biztosítás havi díja is.

A biztosított adósnak lehetősége van további 1 adóstársat biztosítottként bevonni. Két adós esetén, a Budapest Banknál és a CIB Banknál duplázódik a fizetendő havidíj, az OTP esetén pedig némi kedvezményt kapunk a kétszeres díjból. A többi bank esetében ugyanazt a díjat kell fizetni két adós esetén is, de a biztosító szolgáltatására vonatkozóan lehetnek arányos korlátozások (pl. az FHB Banknál két adós biztosítottnál az egyik adós természetes halála esetén a fennálló hitel felét fizeti a biztosító, közlekedési baleseti halál esetén viszont a teljes tartozást).

Ezekre az élethelyzetekre érdemes felkészülni, mert ilyen esetekben is ugyanúgy kell teljesíteni a havi részleteket. Ha a legolcsóbb munkanélküliségre szóló biztosítás összegét tennénk félre minden hónapban, több mint 10 évig gyűjtögethetnénk, hogy felhalmozzuk egy 10 millió forintos, 20 éves futamidejű hitel 6 havi törlesztőrészletét! Ha ezt biztosításra szánjuk, megkapjuk ezt szolgáltatás formájában, bármikor is legyen rá szükség a futamidő során. Ha még sincs, utólag gondolhatjuk úgy, hogy kidobott pénz volt, de a nyugalmunkra, saját és a családunk biztonságára ne sajnáljunk költeni!

A hiteltörlesztés védelmét azonban megelőzi a legjobb lakáshitel kiválasztása, amelyhez kalkulátorunk nyújt segítséget.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb, vagy írj a jobb oldalon található "Kérdezz tőlünk" felületen! Mindenkinek válaszolunk.