Árfolyamváltozás? – védhető kockázat cégünk életében

2015 05 22. 15:13 Bank

Nemzetközi szintéren folytatott üzleti tevékenység során, legyen az exportálás, vagy importálás, de akár cégünk iroda bérleti díjának devizában történő fizetése esetén, óhatatlanul szembesülünk az árfolyammozgások hatásával. A folytonosan változó árfolyam következtében cégünk tervezett bevételének vagy költségének azon része, mely nem forint alapú, az átváltás után alakulhat az eredeti tervektől eltérően forintban. Ez kockáztathatja nyereségünket, de akár likviditási problémákat is okozhat cégünknél.

Nemzetközi szintéren folytatott üzleti tevékenység során, legyen az exportálás, vagy importálás, de akár cégünk iroda bérleti díjának devizában történő fizetése esetén, óhatatlanul szembesülünk az árfolyammozgások hatásával. A folytonosan változó árfolyam következtében cégünk tervezett bevételének vagy költségének azon része, mely nem forint alapú, az átváltás után alakulhat az eredeti tervektől eltérően forintban. Ez kockáztathatja nyereségünket, de akár likviditási problémákat is okozhat cégünknél.

A problémára van megoldás: A jövőbeli árfolyamot a jelenben is tudjuk rögzíteni, azaz a szükséges devizát vegyük meg vagy adjuk el „határidőre”. Mutatjuk mit is jelent ez a gyakorlatban!

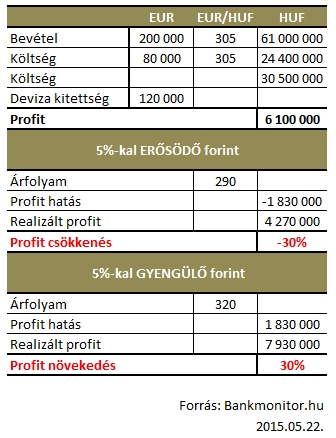

Vegyünk egy gyakorlati példát: vizsgáljunk meg egy céget, melynek bevételei és költségei is merülnek fel euróban, milyen kockázatnak van kitéve az árfolyammozgás által, és hogyan tudja azt kezelni?

Mekkora a valós kockázat?

Az árfolyam 5%-os elmozdulása a tervezett profitunkat 30%-kal csökkenti, az árfolyam kedvező irányú elmozdulása esetén ugyanennyivel növeli az adott profitmarzs és a devizaköltség arány mellett.

… és akkor most jöjjön a megoldás, mely kezeli a cég árfolyamkockázatnak való kitettségét.

Az árfolyammozgás okozta kellemetlenség elkerülésére alkalmas eszköz a bankoknál bizonyos összeghatár felett köthető határidős deviza ügylet. Az ügylet során egy jövőbeli időpontban, de a jelenben fixált áron vehetünk, illetve adhatunk el devizát. Az üzletkötés időpontjában tehát pontosan láthatjuk vállalkozásunk várható hasznát. Igaz az is, hogy az árfolyam kedvező elmozdulása esetén annak „gyümölcsét” nem tudjuk így learatni, spekulatív haszonra nem számíthatunk, de nem is ez a célunk.

Milyen értéken tudunk eurót eladni vagy venni?

Abban az esetben, ha a bank által kínált határidős árfolyam:

a) magasabb, mint a tervezéskori árfolyam:

teendők egyértelmű, kössük meg az ügyletet, hiszen így a realizált nyereség magasabb, mint a tervezett!

b) alacsonyabb, mint a tervezéskori árfolyam:

„alacsonyabb, de biztos haszon” dilemma, azaz kössük meg így az ügyletet, tudatosan realizálva az alacsonyabb, de biztos forint hasznunkat, vagy sem? Kérdés, hogy a realizált profitmarzs kielégítő-e még így is cégünk számára.

Lehetőség van arra is, hogy nem kötjük meg az ügyletet azonnal, azzal a reménnyel, hogy kicsit később kedvezőbb ajánlatot is tud adni a bank az adott határidőre.

Mire ügyeljünk, milyen bonyodalmakat kerüljünk el?

- A nyerő pozíció ne szédítsen meg senkit, ugyanolyan eséllyel legközelebb vesztésre is állhatunk, ne spekuláljunk, ne kössünk nagyobb összegre ügyletet, mint a nettó deviza kitettségünk.

- Ne kössünk túl hosszú időre előre határidős ügyletet, kerüljük el azt a helyzetet, hogy üzletünk esetleges volumenének csökkenésével túlfedezetté válik nettó pozíciónk, tervezzünk reális időtávon!

- A határidős ügylet megkötéséhez a bank fedezetet vár, melyet az ügylet értékének %-ában határoz meg. Jelentősebb árfolyam kilengés esetén előfordulhat, hogy a fedezeti szint az előírt alá csökken, ilyenkor pótfedezet biztosítására kötelezheti a céget a bank. Kalkuláljunk ezen esetleges kötelezettséggel is!

Ha tanácsra és további információra van szükséged, esetleg azt szeretnéd megtudni hogy hogyan működik a gyakorlatban egy hitel megszerzése, legyen szó akár a kedvezményes 2,5%-os kamatozású növekedési hitelről is, ajánljuk részletes leírásunkat, illetve alábbi formunkat, mellyel ellenőrizheted, hogy az alapvető növekedési hitel kritériumoknak megfelel-e céged: