200 millió Ft-os K+F beruházáshoz 88 millió Ft adókedvezmény!

2014 07 08. 16:28 Bank

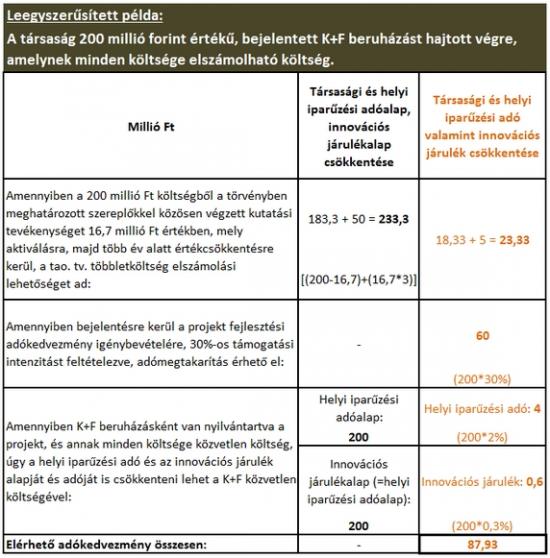

Számos finanszírozási megoldás közül választhat egy kutatás-fejlesztést végző társaság. Amennyiben például egy új termék vagy szolgáltatás prototípusát kívánja előállítani, amellyel növelni szeretné termelékenységét, árbevételét, úgy érdemes kihasználni az elő- és utófinanszírozási lehetőségeket. Bemutatunk egy 200 milliós K+F beruházást, ahol 88 millió Ft adókedvezményt érhetünk el.

Számos finanszírozási megoldás közül választhat egy kutatás-fejlesztést végző társaság. Amennyiben például egy új termék vagy szolgáltatás prototípusát kívánja előállítani, amellyel növelni szeretné termelékenységét, árbevételét, úgy érdemes kihasználni az elő- és utófinanszírozási lehetőségeket. Bemutatunk egy 200 milliós K+F beruházást, ahol 88 millió Ft adókedvezményt érhetünk el.

Ha kutatás-fejlesztési tevékenységet végez cégünk az alábbi finanszírozási lehetőségekkel érdemes kalkulálni

SAJÁT BELSŐ FORRÁSOK:

1. Saját eredményből, illetve tulajdonosi hozzájárulásból

Nyereséges működés esetén kézenfekvő és szinte kockázatmentes megoldás a saját eredmény K+F beruházásba történő visszaforgatása, illetve további tulajdonosi hozzájárulás (pl. tagi kölcsön) felhasználása, ám a tulajdonosi értékteremtés oldaláról, illetve adózási szempontból sem tekinthető a leghatékonyabb megoldásnak.

2. Adóösztönzők kihasználásával

Adóösztönzőkkel a nyereséges társaságok optimalizálhatják cash-flow-jukat, egyfajta utófinanszírozást szerezhetnek a fizetendő adó csökkentésével, visszatartásával.

a. Adóalap-kedvezmények felhasználásával

A társasági adó-, helyi iparűzési adó-, illetve az innovációs járulék-alap is csökkenthető bizonyos feltételek fennállta esetén a kutatás-fejlesztés költségével. Ebből következően akár többszörösen elszámolható csökkentő tételként a kutatás-fejlesztés költsége.

b. Fejlesztési adókedvezmény igénybevételével

Számos jogcímen vehető igénybe fejlesztési adókedvezmény, így például környezetvédelmi beruházás, vagy alapkutatást, alkalmazott kutatást, kísérleti fejlesztést szolgáló beruházás címén is. Az adókedvezmény mértéke a K+F tevékenység megvalósításának helyszínétől függ, vagyis az adott régió támogatási mértékétől. Adóvisszatartás formájában érvényesíthető az utófinanszírozási lehetőség, amely akár a bejelentést követő 14. adóévig felhasználható, és a fizetendő társasági adó 80%-a is megtakarítható több éven keresztül.

c. Fejlesztési tartalékhoz kötődő adóhalasztás kihasználásával

Fejlesztési céllal, bármely jövőbeni beruházás megvalósításához, így akár a kutatás-fejlesztési tevékenységhez kapcsolódóan is, fejlesztési tartalékot képezhet a társaság, amellyel egy összegben csökkenteni lehet az adózás előtti eredményt (előrehozott értékcsökkenés), és így a fizetendő adó összegét.

KÜLSŐ FORRÁSOK:

3. Banki hitelből

A hagyományos banki hiteltermékeken felül, érdemes számba venni a 2,5%-os Növekedési Hitelprogram adta lehetőségeket. A hitelek esetében számolni kell a magas kamat- és tőketörlesztéssel, illetve a felvett összegre többszörös hitelfedezetet is biztosítani kell.

4. Pályázati forrásból

A pályázati források esetében sokkal kevesebb a fedezeti igény, ugyanakkor a pályázati összeg számos esetben előfinanszírozandó és jelentős önrészt kell biztosítani. Emiatt csupán a tőkeerős cégeknek van lehetősége a K+F beruházás pályázati forrásból történő megvalósítására.

a. Közvetlen brüsszeli forrásból

Az EU kiemelten támogatja a kutatás-fejlesztési tevékenységet többek között a Horizont 2020 keretprogramon keresztül. A pályázók 70%-os támogatási mértéket érhetnek el, ugyanakkor számolniuk kell a hosszú értékelési, szerződéskötési idővel, az angol nyelvű ügyintézéssel, és a kiterjedt, magas szakmai színvonalú nemzetközi versennyel.

b. Hazai forrásból

A hazai forrás jelenthet EU támogatással kombinált hazai forrást és egyéb, kizárólag hazai forrást. A következő évek pályázati struktúrája jelenleg kidolgozás alatt áll, ám az már most látható, hogy a kutatás-fejlesztés kiemelt területként kezelt, és intenzíven (akár 70%-os mértékben) támogatott tevékenység lesz, amelyhez számos konstrukció keretében lesznek elérhető források.

5. Kockázati tőkebefektetésből

A kockázati tőkebevonás esetén általában kisebb önrésszel és fedezeti igénnyel, illetve társbefektető bevonásával is számolhatunk, ráadásul a nem tőkeerős, ám magas jövőbeni hozammal kecsegtető cégeket, projekteket is támogatják, azonban az így kapott tőke jellemzően magas kamattal fizetendő vissza 3-5 év alatt.

Összesen 87,93 millió Ft adócsökkentés érhető el, ami a K+F beruházás 44%-a, és közel 4,5-szer akkora adómegtakarítást jelent, mintha a beruházás csak aktiválásra és több év alatt leírásra került volna.

Ha szeretnéd a legtöbb adókedvezményt elérni, add meg adataidat az alábbi formon és visszahívunk!

A társaságba uniós forrásból származó kockázati tőkebefektetés is bevonható, ekkor azonban csökkenteni kell a fentiek szerinti egyéb állami támogatások mértékét a tőkebevonás időszakára.

A projekt megfelelő strukturálásával akár 70%-os támogatási mértékig, vagyis maximum 140 millió Ft összegig pályázati forrás is igényelhető.

Miben segít a tanácsadó?

Az egyes belső és külső forrású, illetve elő- és utófinanszírozási lehetőségek bizonyos korlátok közötti kombinálására is lehetőség van. Az adózási, számviteli és jogi kockázatok elkerülése, valamint a legoptimálisabb finanszírozási szerkezet elérése érdekében érdemes professzionális szakmai partnerrel konzultálni az egyes lehetőségek igénybevételéről, a kutatás-fejlesztési tevékenység hatóság általi minősítéséről, a finanszírozási lehetőségek kombinálásáról, a kockázatmentes és megfelelően időzített projektstruktúra kialakításáról.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.