Miért magasabb nálunk a lakáshitel törlesztőrészlete, mint Szlovákiában?

2013 11 28. 08:36 Bank

Ma Magyarországon átlagosan 76.000 Ft-os havi törlesztőrészlet mellett lehet hozzájutni egy 10 millió Ft-os, 20 éves futamidejű lakáshitelhez. Ez az összeg azonban több ezer forinttal is csökkenhet, ha kitart a jegybank alapkamat csökkentési hulláma! Megnéztük, hogy nemzetközi szinten most hol tartanak a jelzáloghitelek törlesztőrészletei és miért lehetnek ezek havonta akár 20 ezer forinttal kedvezőbbek az itthoniaknál.

Ma Magyarországon átlagosan 76.000 Ft-os havi törlesztőrészlet mellett lehet hozzájutni egy 10 millió Ft-os, 20 éves futamidejű lakáshitelhez. Ez az összeg azonban több ezer forinttal is csökkenhet, ha kitart a jegybank alapkamat csökkentési hulláma! Megnéztük, hogy nemzetközi szinten most hol tartanak a jelzáloghitelek törlesztőrészletei és miért lehetnek ezek havonta akár 20 ezer forinttal kedvezőbbek az itthoniaknál.

Tényleg megéri a betéti kamatokra vadászni?

2013 11 27. 12:01 Bank

Sokan már-már sportot űznek abból, hogy magasabb betéti kamatokért egyik bankból a másikba utalgatják megtakarított pénzüket. Persze érthető ez a magatartás, hiszen mindenki szeretné nehezen összegyűjtött pénzét a lehető legkedvezőbb feltételek mellett fialtatni. De biztos, hogy megéri ilyen végletekbe esni? Megmutatjuk mennyit kereshettél azon, ha március óta folyamatosan a legjobb kamatokat vadásztad a piacon!

Sokan már-már sportot űznek abból, hogy magasabb betéti kamatokért egyik bankból a másikba utalgatják megtakarított pénzüket. Persze érthető ez a magatartás, hiszen mindenki szeretné nehezen összegyűjtött pénzét a lehető legkedvezőbb feltételek mellett fialtatni. De biztos, hogy megéri ilyen végletekbe esni? Megmutatjuk mennyit kereshettél azon, ha március óta folyamatosan a legjobb kamatokat vadásztad a piacon!

Az előzetes várakozásoknak megfelelően a Monetáris Tanács 3.2%-ra mérsékelte az irányadó kamatlábat. A jegybanki alapkamat augusztus óta hónapról hónapra 20 bázisponttal csökken. A kamatcsökkentést támogatta az októberi kiugróan alacsony inflációs adat, valamint a forint árfolyama sem gördített akadályt a kamatvágási ciklus folytatása elé. Mindez a lakáshitelek piacán azzal a következménnyel jár, hogy a kamattámogatott lakáshitelek körül egyre inkább elfogy a levegő, vezető helyüket a legjobb ajánlatok között a piaci kamatozású társaik veszik át. Ennek oka, hogy a támogatott hitelek kamata a támogatási időszak alatt nem csökkenhet 6% alá, szemben a piaci kamatozású hitelekkel, ahol nincs ilyen megkötés.

Az előzetes várakozásoknak megfelelően a Monetáris Tanács 3.2%-ra mérsékelte az irányadó kamatlábat. A jegybanki alapkamat augusztus óta hónapról hónapra 20 bázisponttal csökken. A kamatcsökkentést támogatta az októberi kiugróan alacsony inflációs adat, valamint a forint árfolyama sem gördített akadályt a kamatvágási ciklus folytatása elé. Mindez a lakáshitelek piacán azzal a következménnyel jár, hogy a kamattámogatott lakáshitelek körül egyre inkább elfogy a levegő, vezető helyüket a legjobb ajánlatok között a piaci kamatozású társaik veszik át. Ennek oka, hogy a támogatott hitelek kamata a támogatási időszak alatt nem csökkenhet 6% alá, szemben a piaci kamatozású hitelekkel, ahol nincs ilyen megkötés.

Hatalmas változásokat hozott a lakáshitelek piacán az MNB kamatcsökkentési sorozata. Ma már az árfolyam kockázat nélkül, azaz forint alapon felvett hitelek törlesztőrészlete kisebb lehet, mint a 2006-2007-ben a válságot megelőzően svájci frank alapon elérhető hiteleké volt. Mindebből egyenesen következik, hogy amennyiben az átlagember jövőbe vetett bizalma megnő, a lakáshitelek felvétele, az ingatlanpiaci adásvételek száma akár számottevően is bővülhet. A kamatcsökkentések hatására az állami kamattámogatással rendelkező hitelek és a normál piaci hitelek között nincs érdemleges különbség. Bankmonitor.hu lakáshitel-piaci körkép.

Hatalmas változásokat hozott a lakáshitelek piacán az MNB kamatcsökkentési sorozata. Ma már az árfolyam kockázat nélkül, azaz forint alapon felvett hitelek törlesztőrészlete kisebb lehet, mint a 2006-2007-ben a válságot megelőzően svájci frank alapon elérhető hiteleké volt. Mindebből egyenesen következik, hogy amennyiben az átlagember jövőbe vetett bizalma megnő, a lakáshitelek felvétele, az ingatlanpiaci adásvételek száma akár számottevően is bővülhet. A kamatcsökkentések hatására az állami kamattámogatással rendelkező hitelek és a normál piaci hitelek között nincs érdemleges különbség. Bankmonitor.hu lakáshitel-piaci körkép.

Megéri a váltogatás? – Befektetés euróban

2013 11 22. 11:48 Bank

Pár hónapja még elég szép kamatokat találhattunk a bankoknál. Mára azonban nemcsak forint, de euró bankbetéti fronton sem túl fényesek a kilátások. Míg egy évvel korábban, ha résen voltunk akár 4% feletti kamatra is elhelyezhettük eurónkat egy éves futamidőre, addig mára örülhetünk, ha 2% feletti kamatot kapunk lekötésünkre.

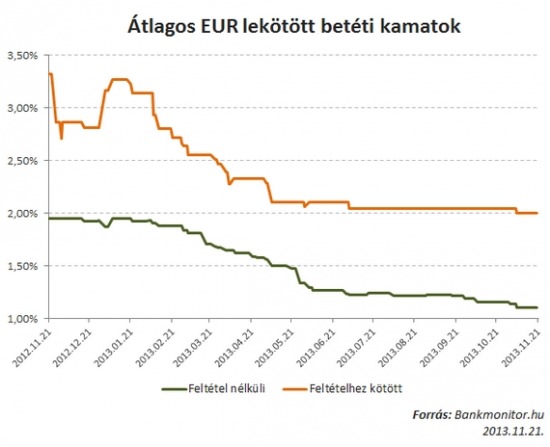

A forint betéti kamatokkal párhuzamosan az euró lekötött betéti kamatok is jócskán csökkentek az elmúlt egy évben. Míg tavaly novemberben az átlagos piaci kamatszint a feltételekhez kötött euró betétek esetében 3% körül, a feltétel nélküliek esetében 2% körül alakult, addig mára az előbbi 2%, míg az utóbbi 1%-ra mérséklődött.

Tavaly novemberben az Este Banknál még kicsivel 4 % feletti kamat mellett köthettük le pénzünket 1 éves futamidőre, ehhez mindössze új forrást kellett biztosítani a bank részére. Aki ennek a feltételnek nem tudott eleget tenni annak sem kellett elkeserednie, hiszen a Sopron Banknál és a CIB Banknál minden megkötés nélkül helyezhette el pénzét hasonló futamidőre 3,84% és 3,50% kamat mellett.

Számoljunk egy kicsit!

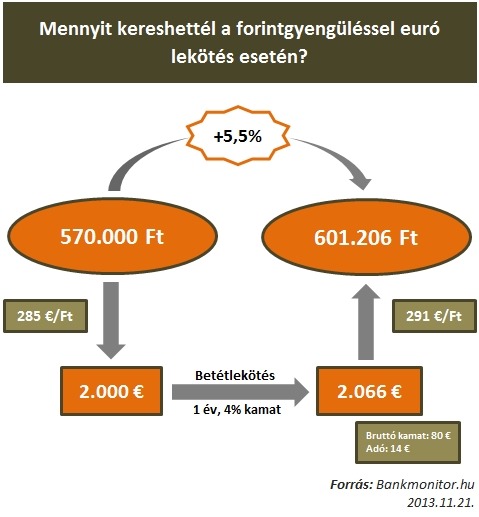

Tegyük fel, hogy tavaly novemberben, a magas forint kamatok ellenére, forintgyengülésre spekulálva felkeltette érdeklődésünket az Erste Bank ajánlata, ezért úgy döntöttünk, hogy a számlánkra frissen érkezett összegből eurót vásárolunk a banktól. Ezt abban az időszakban nagyságrendileg 285 EUR/HUF árfolyamon tehettük meg, így ezzel számolva 570.000 forintért szerezhettünk be 2.000 eurót, amit egy évre kötöttünk le 4%-os kamat mellett.

Lejáratkor örömmel tapasztaljuk, hogy 291 EUR/HUF körüli árfolyamon tudjuk visszaváltani a teljes összeget (tőke + nettó kamat), ezért rögtön a tettek mezejére lépünk és 601.206 forint ellenében megszabadulunk eurónktól.

A művelet eredményeképpen 5,50%-os hozamot érünk el, ami nem valami meggyőző annak fényében, hogy tavaly novemberben forint lekötést az Erste Banknál kicsivel 8% feletti kamat mellett tudtunk indítani (ez az adó levonása után is 6,70%-os hozamnak felel meg). És mindezt kockázatmentesen, hiszen a forint betétek hozamát nem befolyásolja, ha esetleg kedvezőtlenül alakul az árfolyam!

Persze szó sincs arról, hogy ne lenne értelme euróban takarékoskodni. A fenti gondolatmenettel csupán azt szerettük volna szemléltetni, hogy az árfolyamra spekulálni még akkor sem éri meg feltétlenül, ha amúgy a körülmények elképzeléseink szerint alakulnak. Elméleti feltételezésünk teljes mértékben meglapozottnak bizonyult, hiszen a forint valóban gyengült, de hozamunk jelentős részét felemésztette a bank vételi és eladási árfolyama közötti különbség. És még csak szóba sem kerültek a költségek, az infláció…

Színes kis kitérőnk után nézzük a lehetőségeinket!

Az eltérő élethelyzetek sok esetben indokolttá tehetik, hogy euróban is legyen felhalmozott tőkénk. Nyilván ezt az összeget nem szabad szimplán a számlánkon tartani, hiszen az így nem kamatozik, csak folyamatosan veszít az értékéből. Természetesen ezt senki sem szeretné, ezért összegyűjtöttük, hogy milyen lehetőségeket kínálnak jelenleg a hazai nagybankok.

Persze, ha az egy éves futamidőt túl hosszúnak ítéled, akkor keress rövidebbet kalkulátorunk segítségével!

Viszont, ha további kamatcsökkenéstől tartasz, akkor érdemes lehet az állampapírok között körülnézned. Persze ez leginkább akkor jelent valós alternatívát, ha pénzed „hosszabb” távon tudod nélkülözni. A Prémium Euró Magyar Államkötvények 3 éves futamidővel kerülnek kibocsátásra és kamatozásuk az euró zóna inflációjához igazodik. Tehát változó kamatozású állampapír van szó, amelynél a kifizetendő kamat mértéke egy kamatbázisból és kamatprémiumból adódik össze. Minden sorozat a kibocsátáskor meghatározott hónap szerinti infláció, mint kamatbázis felett biztosít sorozatonként eltérő, jelenleg 2,25% kamatprémiumot. A papírok kamatot félévente fizetnek, az aktuális kamat mértéke 3,55% a 2016/Y jelölésű sorozat esetében.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.