Törleszthetjük-e hitelünket devizában?

2013 12 30. 08:39 Bank

A legtöbb pénzintézetnél nincs rá mód, hogy devizahitelünket az elszámolás alapját képező pénznemben fizessük. Egyszerű a magyarázat: a magyar lakosság körében nem jellemző, hogy forinttól eltérő devizanemben keletkezne jövedelme, illetve a deviza alapú hitelt forintban folyósítják és abban is kell törlesztenünk

A legtöbb pénzintézetnél nincs rá mód, hogy devizahitelünket az elszámolás alapját képező pénznemben fizessük. Egyszerű a magyarázat: a magyar lakosság körében nem jellemző, hogy forinttól eltérő devizanemben keletkezne jövedelme, illetve a deviza alapú hitelt forintban folyósítják és abban is kell törlesztenünk

Reálisan látjuk a devizahiteles kérdéskört

2013 12 04. 08:22 Bank

A magyarok többsége reálisan látja azt, hogy mennyivel nőttek a devizahitelesek terhei, azt azonban már kevésbé tudják megítélni, hogy ez mennyiben vezethető vissza az árfolyamváltozásra, és mennyiben a hitelkamatok emelkedésére. A felmérésünk rámutatott, a válaszadók többnyire nem a bíróságoktól, hanem a bankok és a kormány közös fellépésétől várják a megoldást devizahiteles kérdésben.

A magyarok többsége reálisan látja azt, hogy mennyivel nőttek a devizahitelesek terhei, azt azonban már kevésbé tudják megítélni, hogy ez mennyiben vezethető vissza az árfolyamváltozásra, és mennyiben a hitelkamatok emelkedésére. A felmérésünk rámutatott, a válaszadók többnyire nem a bíróságoktól, hanem a bankok és a kormány közös fellépésétől várják a megoldást devizahiteles kérdésben.

Nőtt a törlesztőrészlet, de mitől?

2013 11 30. 15:00 Bank

Megközelítőleg 75 százalékkal nőtt egy átlagosnak tekinthető devizahitel törlesztőrészlete a felvételkor érvényes értékhez képest. A változás hátterében elsősorban a forint gyengülése áll, a kamatok emelkedése jóval kisebb szerepet játszott az adósok terheinek növekedésében.

Megközelítőleg 75 százalékkal nőtt egy átlagosnak tekinthető devizahitel törlesztőrészlete a felvételkor érvényes értékhez képest. A változás hátterében elsősorban a forint gyengülése áll, a kamatok emelkedése jóval kisebb szerepet játszott az adósok terheinek növekedésében.

Megéri a váltogatás? – Befektetés euróban

2013 11 22. 11:48 Bank

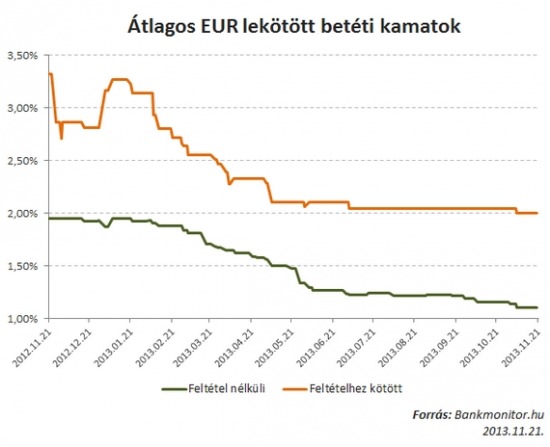

Pár hónapja még elég szép kamatokat találhattunk a bankoknál. Mára azonban nemcsak forint, de euró bankbetéti fronton sem túl fényesek a kilátások. Míg egy évvel korábban, ha résen voltunk akár 4% feletti kamatra is elhelyezhettük eurónkat egy éves futamidőre, addig mára örülhetünk, ha 2% feletti kamatot kapunk lekötésünkre.

A forint betéti kamatokkal párhuzamosan az euró lekötött betéti kamatok is jócskán csökkentek az elmúlt egy évben. Míg tavaly novemberben az átlagos piaci kamatszint a feltételekhez kötött euró betétek esetében 3% körül, a feltétel nélküliek esetében 2% körül alakult, addig mára az előbbi 2%, míg az utóbbi 1%-ra mérséklődött.

Tavaly novemberben az Este Banknál még kicsivel 4 % feletti kamat mellett köthettük le pénzünket 1 éves futamidőre, ehhez mindössze új forrást kellett biztosítani a bank részére. Aki ennek a feltételnek nem tudott eleget tenni annak sem kellett elkeserednie, hiszen a Sopron Banknál és a CIB Banknál minden megkötés nélkül helyezhette el pénzét hasonló futamidőre 3,84% és 3,50% kamat mellett.

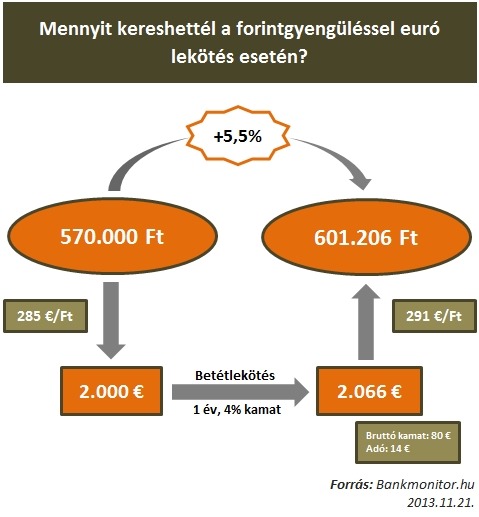

Számoljunk egy kicsit!

Tegyük fel, hogy tavaly novemberben, a magas forint kamatok ellenére, forintgyengülésre spekulálva felkeltette érdeklődésünket az Erste Bank ajánlata, ezért úgy döntöttünk, hogy a számlánkra frissen érkezett összegből eurót vásárolunk a banktól. Ezt abban az időszakban nagyságrendileg 285 EUR/HUF árfolyamon tehettük meg, így ezzel számolva 570.000 forintért szerezhettünk be 2.000 eurót, amit egy évre kötöttünk le 4%-os kamat mellett.

Lejáratkor örömmel tapasztaljuk, hogy 291 EUR/HUF körüli árfolyamon tudjuk visszaváltani a teljes összeget (tőke + nettó kamat), ezért rögtön a tettek mezejére lépünk és 601.206 forint ellenében megszabadulunk eurónktól.

A művelet eredményeképpen 5,50%-os hozamot érünk el, ami nem valami meggyőző annak fényében, hogy tavaly novemberben forint lekötést az Erste Banknál kicsivel 8% feletti kamat mellett tudtunk indítani (ez az adó levonása után is 6,70%-os hozamnak felel meg). És mindezt kockázatmentesen, hiszen a forint betétek hozamát nem befolyásolja, ha esetleg kedvezőtlenül alakul az árfolyam!

Persze szó sincs arról, hogy ne lenne értelme euróban takarékoskodni. A fenti gondolatmenettel csupán azt szerettük volna szemléltetni, hogy az árfolyamra spekulálni még akkor sem éri meg feltétlenül, ha amúgy a körülmények elképzeléseink szerint alakulnak. Elméleti feltételezésünk teljes mértékben meglapozottnak bizonyult, hiszen a forint valóban gyengült, de hozamunk jelentős részét felemésztette a bank vételi és eladási árfolyama közötti különbség. És még csak szóba sem kerültek a költségek, az infláció…

Színes kis kitérőnk után nézzük a lehetőségeinket!

Az eltérő élethelyzetek sok esetben indokolttá tehetik, hogy euróban is legyen felhalmozott tőkénk. Nyilván ezt az összeget nem szabad szimplán a számlánkon tartani, hiszen az így nem kamatozik, csak folyamatosan veszít az értékéből. Természetesen ezt senki sem szeretné, ezért összegyűjtöttük, hogy milyen lehetőségeket kínálnak jelenleg a hazai nagybankok.

Persze, ha az egy éves futamidőt túl hosszúnak ítéled, akkor keress rövidebbet kalkulátorunk segítségével!

Viszont, ha további kamatcsökkenéstől tartasz, akkor érdemes lehet az állampapírok között körülnézned. Persze ez leginkább akkor jelent valós alternatívát, ha pénzed „hosszabb” távon tudod nélkülözni. A Prémium Euró Magyar Államkötvények 3 éves futamidővel kerülnek kibocsátásra és kamatozásuk az euró zóna inflációjához igazodik. Tehát változó kamatozású állampapír van szó, amelynél a kifizetendő kamat mértéke egy kamatbázisból és kamatprémiumból adódik össze. Minden sorozat a kibocsátáskor meghatározott hónap szerinti infláció, mint kamatbázis felett biztosít sorozatonként eltérő, jelenleg 2,25% kamatprémiumot. A papírok kamatot félévente fizetnek, az aktuális kamat mértéke 3,55% a 2016/Y jelölésű sorozat esetében.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.

Kiszámoltuk: mit jelent a parlament tegnapi devizahiteles döntése?

2013 11 06. 10:05 Bank

Tegnap gyorsított eljárásban döntött a Parlament a devizahitelesek megmentésének következő lépéséről. A döntés értelmében az árfolyamgát mindenki számára elérhető lesz és tartalmaz egy olyan új elemet, mely az adósság részleges elengedéséhez vezethet nagyon sok esetben. Ez utóbbi tényező nagyon komoly segítséget jelenthet a fizetési nehézséggel küzdők számára: számításaink szerint egy átlagos hitellel rendelkező adós esetében havi szinten 28 ezer Ft-tal, közel 40%-kal csökkenhet a törlesztő részlet.

Tegnap gyorsított eljárásban döntött a Parlament a devizahitelesek megmentésének következő lépéséről. A döntés értelmében az árfolyamgát mindenki számára elérhető lesz és tartalmaz egy olyan új elemet, mely az adósság részleges elengedéséhez vezethet nagyon sok esetben. Ez utóbbi tényező nagyon komoly segítséget jelenthet a fizetési nehézséggel küzdők számára: számításaink szerint egy átlagos hitellel rendelkező adós esetében havi szinten 28 ezer Ft-tal, közel 40%-kal csökkenhet a törlesztő részlet.